Структура капитала – это способ финансирования компанией своих операций и обеспечения ее роста путем использования различных источников финансирования. Охватывает как финансирование за счет собственных (долевое финансирование), так и за счет заемных (долговое финансирование) средств. Долговое финансирование осуществляется путем выпуска долговых инструментов, в то время как долевое финансирование — за счет привлечения собственных средств акционеров (дольщиков) путем расширения собственников компании. Заемный капитал включает в себя выпуск облигаций, долгосрочных векселей к оплате, тогда как собственный капитал охватывает обыкновенные акции, привилегированные акции и нераспределенную прибыль. Краткосрочные заемные средства, такие как обязательства по оборотному капиталу, также рассматриваются частью структуры капитала.

Структура капитала может представлять собой комбинацию долгосрочных обязательств, краткосрочных займов, общих и привилегированных акций компании. При анализе структуры капитала обычно рассматриваются краткосрочные и долгосрочные обязательства компании. Основным показателем структуры капитала компании является соотношение заемного капитала к собственному (debt-to-equity ratio, D/E), показывающий уровень риска компании. Обычно компания, в основном финансируемая за счет заемных средств, имеет более агрессивную структуру капитала и, следовательно, представляет большой риск для инвесторов. Однако этот риск может быть главным источником роста компании.

Содержание 1 Выбор долгового или долевого финансирования

2 Оптимальная структура капитала

3 Теория определения структуры капитала компании 3.1 При отсутствии налогов

3.2 При наличии налогов 4 Практические стороны актуальности вопроса структуры капитала 4.1 Теория компромисса

4.2 Теория иерархии

4.3 Теория замещения структуры капитала

4.4 Агентские издержки

4.5 Структурные корпоративные финансы

4.6 Другие 5 См. также

6 Примечание

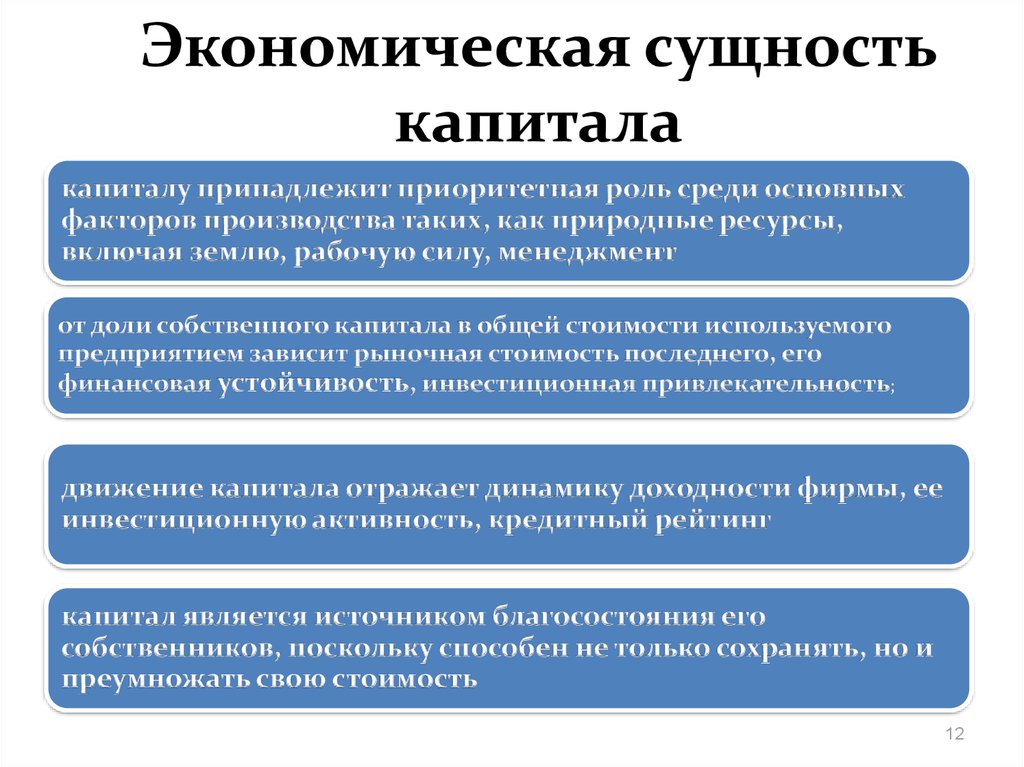

Сущность и структура капитала